私自身、経営者なのに決算書が「読める」の意味が分からなかった

経営に携わる人であれば財務諸表(いわゆる決算書)と言われる

- 貸借対照表(B/S:バランスシート)

- 損益計算書(P/L:プロフィット アンド ロス・ステイトメント)

- キャッシュフロー計算書(C/S:キャッシュフロー・ステイトメント)

を作成する必要があることはご存知のことと思います。しかし、出来上がった決算書をどのように見れば良いのか分からないという方は意外に多いのではないでしょうか。かくいう私も社労士の事業を始めて何年もの間、なんとなく眺めながら「分かりそうなところだけ」を見て終わっていました。恥ずかしながら学生時代は経営学科で簿記の講義を受けていたにもかかわらずです。

経営者であるのに決算書の見方が分からないというコンプレックスを長年抱えていました。当然ですがお客様である経営者とのやり取りの中で財務の話はノータッチです。そしていつも疑問に思っていたのが「そもそも決算書が読めるとはどういう状態を指すのか?」というレベル感でした。このような思いもあって経営大学校の財務やファイナンスの講座を受け、中小企業診断士の資格を取得をしたことによって「決算書が読める」という状態を私なりに定義することができるようになりました。

決算書が読めると言えるレベル感

あくまでも私見ですが、次の3つができれば「私は決算書が読めます」と言ってよいレベルではないかと思います。

- B/S、P/Lの構造をザックリと理解できる

- 比較することができる

- 比較した結果から問題点を推測できる

このあと1と2についてお話をします。この2つが分かれば3もスムーズに理解できると思いますので、3についてはまた別の記事として発信します。

B/SとP/Lの構造をザックリと理解しているとは

まずはB/SとP/Lが何者であるかをカンタンにご説明します(詳細は充実した専門サイトが多くありますので、そちらでご確認ください)。

〔B/S:貸借対照表とは何者か?〕

「どのように必要なお金を調達し、そのお金をどのように事業に活用しているか」を表したもの

B/Sは決算時点の数字ではありますが、過去の数字を脈々と引き継いだ現時点の状況です。

〔P/L:損益計算書とは何者か?〕

「利益を生み出すために、どれだけ売り、どれだけ経費を費やしたか」を表したもの

P/Lは1年ごとに区切った数字であるため、毎年リセットされます。

上記をふまえて、それぞれの構造をザックリと説明します。

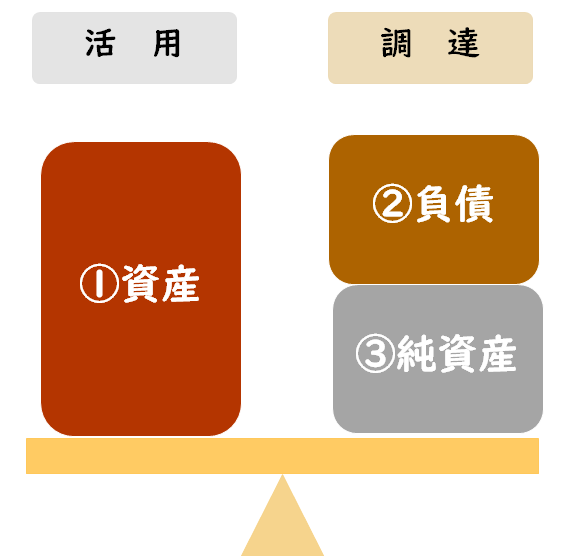

〔B/S:貸借対照表の構造〕

下記に示す①②③で構成されます。決算書では①②③とタテに並べて書かれていますが、図にすると【左】が①【右】が②③となり、必ず左右はイコールです。つまり①=②+③と左右均衡であることからバランスシートと呼ばれています。(現実の時間の流れで考えると③+②=①と見たほうが自然かもしれません)

それでは簡単にお示しします。

【左側】

①資産(=調達したお金を事業にどのように活用しているか)

- 現預金:現金のまま、いつでも使えるように置いている

- 商品:必要なタイミングで売れるように在庫している

- 固定資産:営業用の車として活用している

【右側】

②負債(=他人から借りたり、預かっているお金)

- 借入金

- 未払い金(まだ支払っていないのは借りているのと同じこと)

③純資産(=自分で準備したお金、および自分で稼いで利益として残したお金)

- 自己資本(株式)

- 利益剰余金(過去の利益の積み上がり)

必ず【左】=【右】という理由が理解できればここでは十分です。

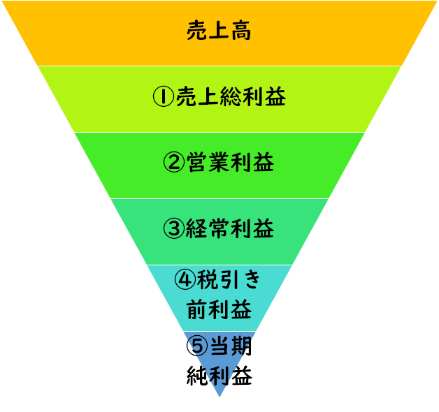

〔P/L:損益計算書の構造〕

P/Lは上から下に向かって足す・引くを行っていくだけです。ポイントは5つの階層ごとの「利益」の意味です。

+:売上高 - :売上原価

↓

①売上総利益(商品やサービスそのものによる利益)

- 販売費・一般管理費(広告宣伝費、家賃など)

↓

②営業利益(本業の活動による利益)

+ 営業外利益(預金の利息、助成金など)

- 営業外費用(借金の利息、損害賠償など)

↓

③経常利益(通常の企業活動全体による利益)

+ 特別利益(機械を売った利益など)

- 特別損失(災害による損失など)

↓

④税引き前当期純利益(その名の通り税金を支払う前の利益)

- 税金

↓

⑤当期純利益(最終的に残った利益)

よって、

- 売上総利益のプラス分で、その下で生じるマイナス分を賄わなければならず

- 営業利益がプラスになるような営業活動を行わなければならない

ということになります。

ところで銀行からの借入金の返済はどこにあたるのか?返済は最終的に残った⑤当期純利益から行うことになります。よって返済をふまえて利益を確保しなければならないということになりますが、このあたりはC/S:キャッシュフローのお話になってきます。

比較するとは

1期分の決算だけをジーっと見ていても何も出てきません。「なぜ利益が減ってきているのか」「他社よりも仕入が多すぎるのではないか」この理由は比較することで見えてきます。比較することでそれぞれの数字が意味を持つのです。

比較材料となるものとしては、

- 自社の過去の数字(前期、前々期、過去5年など)

- 業界の平均値(TKC、帝国データバンクなど)

- 目標とする会社の数値(上場企業など公開されている場合)などです。

【補足 財務指標とは】

小難しいと思われましたら読み飛ばしていただいて構いません。 他社と比較する場合に売上規模が異なるため、金額(円)で直接比較するとわかりにくくなります。そこで○円を、○%や○回といった数値に置き換えます。この加工した数値を財務指標といい、これにより売上規模に関係なく比較検討しやすくなります。

(例)売上高総利益率(%)、負債比率(%)、固定資産回転率(回) など

大切なのは自社にとって重要な数値はコレだ!と気づくこと

私は経営コンサルタントという仕事がら様々な数値や財務指標を理解しておく必要がありますが、経営者の皆様が全てを覚えなければならないということはありません。経営者の仕事は決算書を読むことではなく、自社の特長や業界特性をふまえて決算書で見るべきポイントがどこであるかに気づき、課題解決に活かしていくことです。

人事労務でお困りなら、社労士に直接相談できるWEB専門の労務顧問 「WEBサポ社労士|労務の困りごとはスマホで解決!」はコチラから

コメント